Chi ha già una certa esperienza con il mondo degli investimenti sa che CONSOB (Commissione Nazionale per le Società e la Borsa) è l’autorità di vigilanza italiana che regola i mercati finanziari e protegge gli investitori.

Uno dei suoi compiti principali è garantire che solo operatori finanziari autorizzati possano offrire servizi di investimento al pubblico.

Molti intermediari (broker) non autorizzati, infatti, agiscono al di fuori del quadro legale con l’intento di truffare. La CONSOB monitora costantemente queste attività e tiene informato il pubblico sui rischi connessi al trading online, per evitare truffe e proteggere i risparmiatori.

Non solo. Da oltre 5 anni l’autorità di vigilanza italiana ha il potere di bloccare le attività del broker truffa oscurando i siti delle finte piattaforme di trading. Un’azione quasi unica nel suo genere nel panorama europeo e che potrebbe fare scuola fra i paesi ESMA.

In questa pagina abbiamo sintetizzato quali sono le mansioni CONSOB, come funziona la sua attività di vigilanza e i consigli dell’autorità per difendersi dalle truffe.

- Le competenze della CONSOB

- I poteri di CONSOB contro i broker truffa

- Cosa fa scattare il controllo di CONSOB?

- CONSOB e le altre autorità in Europa

- Registro degli intermediari autorizzati

- Un broker autorizzato CONSOB può essere una truffa?

- Le truffe più frequenti secondo CONSOB

- Come difendersi dalle truffe di trading, secondo CONSOB

- Cosa fare se hai subito una truffa?

- Come contattare la CONSOB

- Qual è il ruolo di uno studio legale

Le competenze della CONSOB

Le competenze della CONSOB si concentrano1 su cinque aspetti chiave:

- proteggere gli investitori;

- salvaguardare la fiducia del sistema finaziario;

- assicurare il corretto funzionamento dei mercati;

- promuovere la competitività;

- vigilare sull’osservanza delle norme in materia finanziaria.

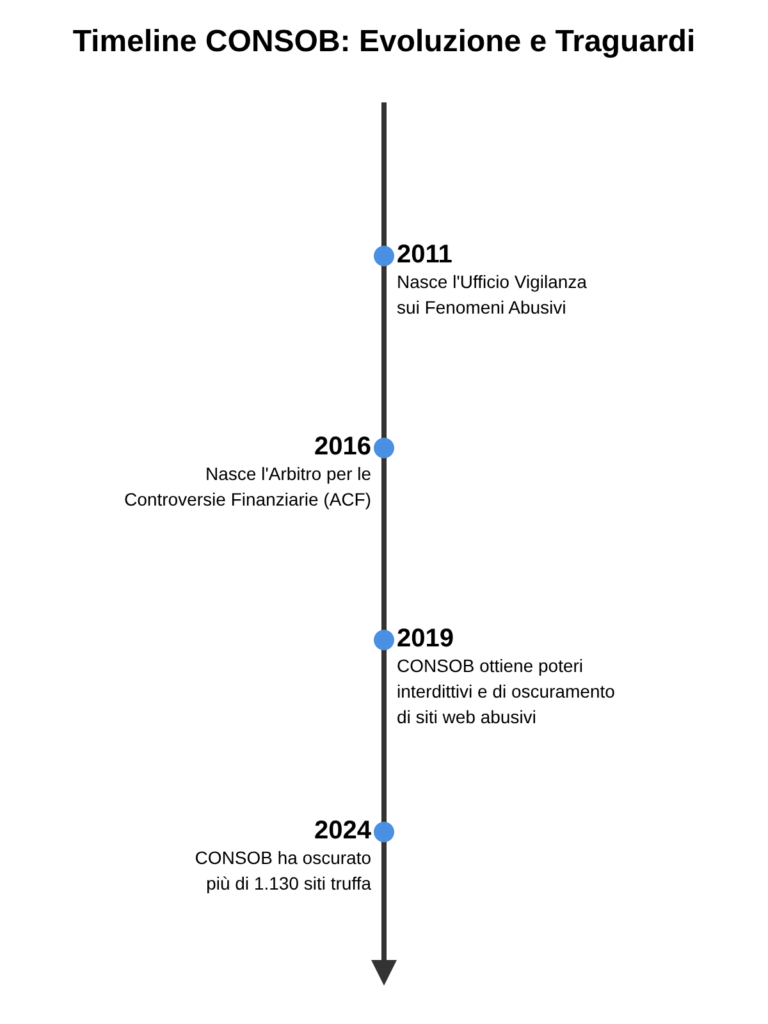

Dal 2011 la CONSOB ha istituito l’Ufficio Vigilanza sui Fenomeni Abusivi con l’obiettivo di contrastare l’abusivismo finanziario. L’attività che svolge questo organo in materia di contrasto agli abusivismi finanziari si sviluppa lungo due direttrici:

- Il contrasto agli intermediari finanziari abusivi, cioè ai soggetti che prestano servizi di investimento (negoziazione di strumenti finanziari, gestione di portafogli, consulenza, collocamento) in assenza di autorizzazioni;

- Il contrasto all‘offerta al pubblico abusiva di prodotti finanziari, cioè in assenza del prescritto documento informativo (documento d’offerta).

Inoltre, dal 2016, la CONSOB ha creato l’Arbitro per le Controversie Finanziarie (ACF)2, un sistema di risoluzione delle dispute tra investitori retail e intermediari autorizzati.

I risparmiatori possono richiedere risarcimenti, fino a un massimo di 500.000 euro, in caso di violazioni degli obblighi di diligenza, correttezza, informazione e trasparenza da parte degli intermediari.

I poteri di CONSOB contro i broker truffa

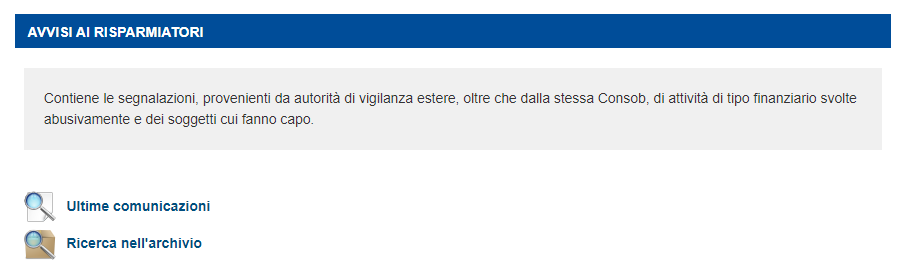

Ma torniamo all’attività di CONSOB contro gli abusivismi finanziari. Prima del 2019 l’unica attività dell’organo di vigilanza in questo senso consisteva nel segnalare il broker abusivo pubblicando comunicato sul proprio sito (sezione CONSOB – Avvisi ai risparmiatori) e via newsletter.

Dal 2019, in relazione alle due condotte abusive sopra citate (prestazione abusiva di servizi d’investimento e offerta al pubblico abusiva di prodotti finanziari), la CONSOB dispone di:

- poteri interdittivi, cioè di vietare condotte irregolari nei confronti degli operatori abusivi;

- potere di ordinare ai provider di connessione a internet l’oscuramento dei siti web degli operatori abusivi.

Quando la CONSOB accerta una fattispecie di abusivismo riconducibile a una delle due macrocategorie interviene contestualmente:

- emettendo un provvedimento di divieto con cui ordina la cessazione della condotta illecita;

- inviando un ordine agli operatori di servizi internet per inibire l’accesso al sito web dell’operatore abusivo dall’Italia (se la condotta illecita si è verificata tramite piattaforma online).

Dal 2019 l’attività di CONSOB ha oscurato più di 1.130 siti web, circa 5 broker truffa a settimana.

Gli ultimi provvedimenti CONSOB, mese per mese:

Cosa fa scattare il controllo di CONSOB?

Ciò che fa partire un’indagine CONSOB e le procedure pratiche che portano al provvedimento di divieto rimangono informazioni riservate.

Dell’eventuale apertura di un procedimento e degli accertamenti di vigilanza in corso la Consob non può dare informativa all’esponente in quanto attività coperta dal segreto d’ufficio.

Ogni giorno l’autorità riceve moltissimi esposti da parte dei risparmiatori italiani privati, e tiene conto di tutti quelli che arrivano. Pertanto non possono essere trattati tutti contestualmente, non solo per la quantità di segnalazioni ma anche per questioni di natura tecnica.

CONSOB opera sulla base di un quadro normativo, e per intervenire sono necessari accertamenti amministrativi (istruttoria) che richiede un’acquisizione delle evidenze.

Non basta il mero sospetto, serve un’attività di raccolta di informazioni, devono esserci i presupposti per intervenire. In mancanza il provvedimento potrebbe essere impugnato e cadere in giudizio.

Non basta nemmeno che ci sia una frode (es. la truffa dei falsi studi legali), il presupposto è che vi sia un abusivismo finanziario di competenza. Inoltre bisogna tenere conto del fatto che CONSOB agisce negli interessi del pubblico risparmio, non del singolo risparmiatore truffato.

Se vuoi provare a recuperare i soldi persi con una truffa di trading, conviene contattare immediatamente un’associazione tutela consumatori o uno studio legale autorizzato e analizzare con loro il tuo caso specifico.

CONSOB e le altre autorità in Europa

Il potere interdittivo e di oscuramento in possesso di CONSOB sono un unicum in ambito europeo. CONSOB è stata la prima autorità amministrativa europea a poter oscurare siti di trading truffaldini.

Anche altre autorità di vigilanza dei paesi europei che fanno capo all’ESMA (Autorità europea di vigilanza) stanno cercando di ottenere questi poteri, seguendo il modello CONSOB.

Come vedremo nel prossimo paragrafo, l’autorità italiana e i suoi omologhi in Europa (CySEC a Cipro, BaFin in Germania, AMF in Francia o CNMV in Spagna) dialogano fra loro su più fronti, sia per quanto riguarda le autorizzazioni agli intermediari finanziaria sia nel lavoro di contrasto agli abusivismi finanziari.

Registro degli intermediari autorizzati

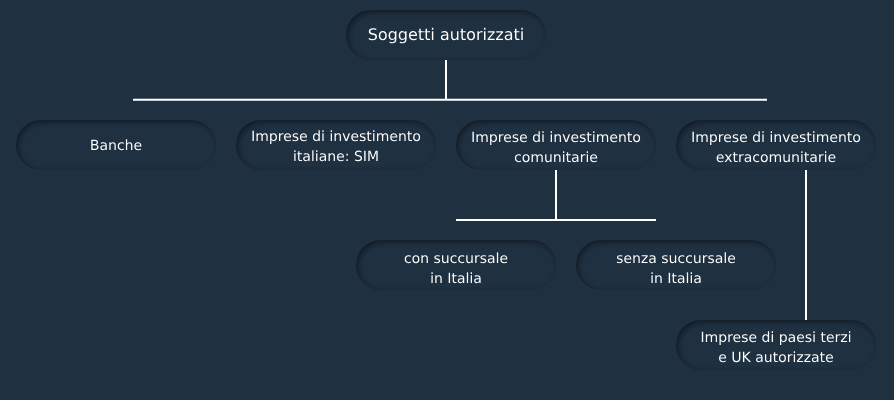

In Italia i servizi d’investimento possono essere offerti solo da soggetti debitamente autorizzati. CONSOB e Banca d’Italia individuano quattro macrocategorie di soggetti:

- banche;

- società d’intermediazione mobiliare (SIM) italiane;

- imprese d’investimento comunitarie che operano in base al passaporto europeo;

- imprese d’investimento extracomunitarie.

Affinché possa ritenersi autorizzato, ogni soggetto deve essere iscritto in un apposito registro:

- le banche e le società di gestione del risparmio devono figurare all’interno dell’elenco delle banche autorizzate da Bankitalia;

- le SIM sono inserite nell’albo CONSOB delle SIM autorizzate con il parere della Banca d’Italia;

- le imprese d’investimento extracomunitarie sono pressoché tutte quelle società con sede in Regno Unito ancora autorizzate in Italia dopo l’uscita del UK dall’UE (qui l’elenco);

- le imprese d’investimento (broker) comunitarie vengono inserite in due registri CONSOB differenti, a seconda che possiedano una succursale in Italia oppure no.

L’elenco delle imprese d’investimento comunitarie

Le imprese d’investimento comunitarie, cioè di altri paesi europei comunitari, possono operare in Italia grazie al cosiddetto passaporto europeo.

Fra paesi sotto il controllo ESMA vige il regime del mutuo riconoscimento. Un’impresa d’investimento (broker), quindi, può operare in Italia sulla base dell’autorizzazione rilasciata dall’autorità di vigilanza del suo stato di appartenenza.

ESEMPIO: Un broker autorizzato in Germania può operare in Italia (o viceversa) sulla base dell’autorizzazione rilasciata dall’autorità di vigilanza tedesca (BaFin). Tutto ciò che deve fare è comunicare all’autorità di vigilanza italiana (CONSOB) che intende prestare servizi nel nostro Paese.

Requisiti di un broker autorizzato CONSOB

Gli intermediari di investimento sono in possesso di determinati requisiti patrimoniali (capitale sociale, patrimonio, ecc.) e organizzativi (funzione di compliance, internal audit, ecc.) che possono garantire un corretto e sicuro svolgimento delle attività.

Inoltre gli esponenti aziendali (membri cda, amministratori) devono essere in possesso di requisiti di onorabilità e professionabilità.

Un broker autorizzato CONSOB può essere una truffa?

A circa 25 anni dalla nascita del trading online, l’esperienza insegna che la presenza di un broker nella lista degli intermediari autorizzati è una condizione necessaria, ma non sufficiente.

In passato piattaforme come LiquidityX, Vie Finance A.E.P.E.Y o Fortissio sono state sospese da CONSOB pur essendo riconducibili a broker inizialmente autorizzati (tutti con sede in Grecia). Discorso analogo per 24Option e Investous, società autorizzate a Cipro.

Chiariamo una cosa. Un broker autorizzato da Consob che adotta una condotta non corretta nei confronti dei clienti non commette una vera e propria truffa, in quanto non si trova in una situazione di abusivismo finanziario.

Si può parlare invece di attività di intermediazione irregolare o posta in violazione delle norme di settore. In questi casi, dopo una valutazione della fattispecie concreta, potrebbero esserci i presupposti per intentare un’azione di risarcimento di tipo civile.

L’abusivismo finanziario si configura quando un soggetto presta servizi d’investimento o offre prodotti finanziari in assenza delle prescritte autorizzazioni o prospetto informativo.

Il mandato principale di CONSOB, dunque, non è strettamente quello di vigilare sugli intermediari autorizzati. Tuttavia, qualora un broker regolamentato adottasse pratiche scorrette (telefonate, rallentamento nell’esecuzioni degli ordini, fee nascoste, chiusura dei conti trading ecc.) la CONSOB può essere interpellata.

In questi casi l’autorità interagisce con le autorità di vigilanza del paese di appartenenza (specie se comunitaria) e se quest’ultimo ne ravvisa delle irregolarità prenderà provvedimenti.

Detto questo, nella maggior parte dei casi il contatto telefonico o l’invio di email massivo sono più riconducibili a un soggetto abusivo (non autorizzato).

Le truffe più frequenti secondo CONSOB

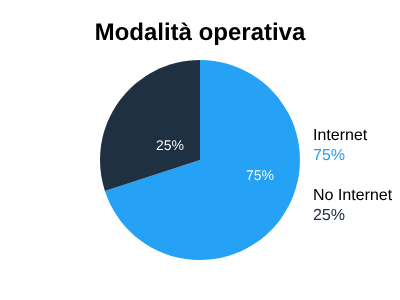

Secondo fonti interne alla CONSOB intervistate nel 2024 da TutelaTrader, nel 75% dei casi esaminati il fenomeno delle truffe di trading si sviluppa tramite siti web. Il canale online include non solo le false piattaforme d’investimento, ma anche i social media (Instagram, X, LinkedIn, Facebook, ecc.).

Il primo touch point per efficacia e frequenza sarebbe la chiamata a freddo, o cold call. Gli intermediari non autorizzati chiamano le vittime spacciandosi per società di investimento autorizzate.

Gli operatori abusivi sfruttano call center situati in paesi esteri difficilmente raggiungibili, parlano un italiano stentato e propongono investimenti di vario tipo. Il loro obiettivo è convincere la vittima ad aprire un conto trading dove far confluire il denaro.

Concludere un accordo con un operazione al telefono non è mai una buona idea. Diffida al 100% da ogni genere di offerta, soprattutto se si parla di investimenti o trading.

Una volta completate le operazioni, a volte anche guidate da remoto dagli stessi truffatori (con strumenti come Anydesk o altri sistemi di teleassistenza), il risparmiatore inizia a fare transazioni verso questi conti esteri pensando di avviare una proficua attività di investimento (spesso automatica).

Con l’illusione di investire, la vittima viene contattata più e più volte per continuare a fare altri bonifici. La finta piattaforma di trading mostra valori fasulli, e al momento del prelievo del denaro si scopre l’amara verità.

In questa fase il conto trading viene improvvisamente chiuso e si perdono le tracce dei truffatori. Alcuni truffatori più subdoli possono sottrarre ulteriore denaro alla vittima:

- chiedendo un finto pagamento di tasse sul trading prima del prelievo dal conto (NON esiste alcuna tassa di questo tipo);

- fingendosi funzionari CONSOB o studi legali esperti in recupero dei soldi persi da trading, disposti a dare una mano ai truffati in cambio di denaro.

Le modalità offline, invece, individuate da CONSOB includono:

- il passaparola, incentivato dai truffatori con meccanismi di remunerazione come il “porta un amico”;

- le strutture piramidali, o multilevel marketing (MLM), che offrono guadagni attraverso il reclutamento di nuovi clienti con uno schema su più livelli.

Come difendersi dalle truffe di trading, secondo CONSOB

La sezione Occhio alle truffe del sito CONSOB è il punto di riferimento ufficiale per i risparmiatori privati. All’interno l’autorità di vigilanza italiana spiega gli step da seguire per riconoscere e difendersi da una truffa di trading, che riassumiamo qui sotto.

Come difendersi dalle truffe finanziarie: i consigli CONSOB.

- Ottieni informazioni sul broker

Non avere fretta di investire. Chiedi informazioni al soggetto che ti ha contattato: nome della società, autorizzazioni in suo possesso (e da chi sono state rilasciate), numero di autorizzazione per la verifica, sito web e sede legale.

- Verifica che il soggetto sia autorizzato

Consulta gli appositi registri degli intermediari in base alla categoria del broker (banca, SIM, impresa d’investimento europea o extraeuropea. ATTENZIONE: le società non iscritte in questi elenchi tenuti non sono autorizzate.

- Controlla che il broker non sia stato segnalato in passato

Cerca nell’area Avvisi ai risparmiatori oppure cerca nella black list dei broker truffa di TutelaTrader (aggiornata con i dati CONSOB). Se non trovi la società in questi elenchi potrebbe comunque trattarsi di una società truffa che ancora non è stata segnalata. Ricorda di fare sempre il passaggio 1.

- Fai una ricerca online e offline

Controlla che l’indirizzo web del soggetto che ti ha contattato esista e che non sia un sito clone (con nome o dominio simili a un broker autorizzato). Cerca informazioni online su siti autorevoli per capire qual è la sua reputazione. Chiedi un parere a persone esperte (consulenti, amici, ecc.). Inserisci il nome del sito o della società sui motori di ricerca (Google, Bing) e scopri cosa dicono forum, social, ecc. Adotta un approccio diffidente: prenditi il tempo necessario per capire, se sei incerto lascia perdere. Presta la massima attenzione: alcune recensioni (es. Trustpilot) o articoli di blog possono essere scritti con l’intento di attrarre risparmiatori di proposito, dietro pagamento o altri fini.

Cosa fare se hai subito una truffa?

Perpetrata la truffa, non è facile acquisire e analizzare i dati relativi ai flussi di denaro in uscita dai conti delle vittime verso i beneficiari dei pagamenti, quasi sempre all’estero.

Frequentemente i beneficiari dei pagamenti (operatori abusivi) si avvalgono di istituti di pagamento con sede in paesi difficilmente raggiungibili dalle autorità italiane (es. isole Vergini, isole Kayman, paesi caraibici, ecc.).

Spesso ricevono i soldi su conti correnti intestati a prestanome. Non si avvalgono di istituti di credito (banche), ma di istituti di pagamento autorizzati in paesi non propriamente collaborativi. Dopodiché partono ulteriori trasferimenti ad altri conti esteri, e questo rende ancora più difficile la tracciabilità.

CONSOB consiglia di diffidare da chi promette un recupero facile del denaro investito. Un concetto che ribadiamo sempre anche noi di TutelaTrader: è possibile provare a riavere indietro il proprio denaro, in tutto o in parte, ma le probabilità di recupero sono molto variabili. Agire tempestivamente parlandone il prima possibile con un esperto è il primo step.

L’autorità suggerisce di inviare un esposto online e di denunciare il fatto alle autorità di pubblica sicurezza. CONSOB nei limiti del quadro normativo collabora con tutti gli organi inquirenti e i nuclei di polizia giudiziaria incaricati dall’autorità giudiziaria, inclusa la Polizia Postale.

Come contattare la CONSOB

Puoi inviare un esposto a CONSOB attraverso:

- Posta ordinaria:

- CONSOB – Divisione Tutela del Consumatore, Ufficio Consumer Protection, Via G.B. Martini, 3 – 00198 Roma;

- CONSOB – Divisione Tutela del Consumatore, Ufficio Consumer Protection, Via Broletto, 7 – 20121 Milano;

- Posta elettronica certificata (PEC): consob@pec.consob.it;

- Online: sulla pagina Sistema esposti;

- FAX:

- 068416703;

- 068417707.

CONSOB è anche a disposizione per dubbi e chiarimenti. Puoi fare una domanda:

- compilando il modulo di richiesta informazioni online;

- telefonando al numero 06.8477611 (orario dal lunedì al venerdì, 9.00-13.00 e 14.30-16.30).

Qual è il ruolo di uno studio legale

CONSOB riceve moltissimi esposti al giorno, alcuni più dettagliati e altri meno. Fonti interne all’autorità di vigilanza ci hanno segnalato che alcuni sono troppo poco dettagliati e potrebbero non bastare a CONSOB per avviare un’istruttoria.

Appoggiarsi a uno studio legale o un’associazione di consumatori per la denuncia dell’intermediario abusivo alle autorità e l’invio dell’esposto a CONSOB può essere una soluzione.

Un cliente assistito da un avvocato riesce a presentare un esposto più dettagliato e in tempi più rapidi.

Di solito CONSOB consiglia di inserire:

- somma di denaro investita;

- tipologia di investimento;

- tipologia di servizio prestato dal broker truffa;

- sito web truffaldino;

- estremi della società (anche se fittizi);

- modalità di contatto (telefonate, programmi di messaggistica, email).

Allegare all’esposto anche documentazione della condotta illecita (es. chat, email, screenshot) permette a CONSOB di provare l’attività illecita dell’intermediario in Italia e procedere rapidamente all’interdizione.

Ricorda che l’esposto a CONSOB non ti permetterà di recuperare il denaro. Un buon avvocato esperto in truffe di trading, invece, può provare a farlo prendendo in carico il tuo caso specifico.

Hai bisogno di aiuto? Contatta la nostra associazione

CONSOB: domande frequenti

La CONSOB (Commissione Nazionale per le Società e la Borsa) è l’autorità di vigilanza italiana responsabile della regolamentazione e del controllo dei mercati finanziari. Vigila sulle società di gestione dei mercati regolamentati per garantire la trasparenza e l’ordinato svolgimento delle negoziazioni, nonché la correttezza dei comportamenti dei soggetti operanti nel settore. Regola la prestazione dei servizi e delle attività di investimento da parte degli intermediari, imponendo obblighi informativi alle società quotate e supervisionando le operazioni di appello al pubblico risparmio. Autorizza i prospetti relativi alle offerte pubbliche di vendita e acquisto, gestisce l’esercizio dei mercati regolamentati e le iscrizioni agli Albi delle imprese di investimento. Controlla le informazioni fornite al mercato per assicurare un’informativa adeguata e trasparente, sanzionando le condotte illecite. CONSOB comunica anche attivamente con operatori e investitori per promuovere una maggiore cultura finanziaria e collabora con autorità nazionali e internazionali per mantenere la stabilità e l’integrità dei mercati finanziari.

Il tempo che trascorre dalla segnalazione alla CONSOB e l’effettivo provvedimento contro il broker abusivo può variare parecchio a seconda dei casi. Gli esposti che arrivano all’organo di vigilanza sono tantissimi e possono volerci parecchie settimane prima che CONSOB, nei limiti del proprio quadro normativo, riesca a raccogliere informazioni sufficienti per provare l’abusivismo.